Jurídico

11/03/2014 15:57 - Rio beneficia setor de alimentos

O Governo fluminense vai conceder tratamento tributário especial para indústrias do setor alimentício. A novidade está no Decreto nº 44.636, publicado na edição de sexta-feira do Diário Oficial do Estado do Rio de Janeiro.

Pela nova norma, em algumas operações, o ICMS passará a ser recolhido somente no momento da venda de produtos finais. Estão incluídas, por exemplo, a importação, aquisição interna ou interestadual de máquinas, equipamentos, peças, partes e acessórios destinados ao seu ativo fixo; a importação de insumos destinados ao processo industrial, exceto material de embalagem; e a aquisição interna de insumos para o processo industrial, exceto energia e água.

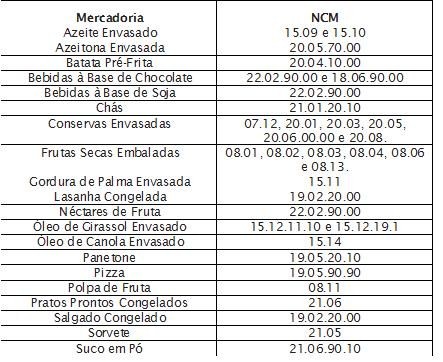

O decreto também concede um crédito presumido para reduzir o ICMS a 4% nas operações internas e interestaduais, tributadas normalmente a 12% ou 7%. Estão em um dos três anexos do decreto: azeite, azeitona, óleo de girassol, bebidas à base de chocolate e sorvete, entre outros.

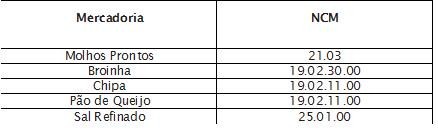

Em relação às mercadorias listadas em outro anexo, o crédito presumido deverá resultar em ICMS de 3% nas operações internas e interestaduais tributadas a 12% ou 7%. Esse benefício alcança, por exemplo, chocolates, barra de cereal e gelatina. Já para os alimentos que constam em um terceiro anexo, como molhos prontos, pão de queijo, broinha e sal refinado, o ICMS será de 2,5% nas operações internas e interestaduais tributadas a 12% ou 7%.

No caso dos alimentos citados nos três anexos do decreto, o crédito presumido de ICMS deve resultar em 2% a pagar nas operações interestaduais comumente tributadas a 4%.

Para se enquadrar no tratamento tributário especial, que valerá por dez anos, o contribuinte deverá apresentar pedido à Companhia de Desenvolvimento Industrial do Estado do Rio de Janeiro (Codin). Não poderá ser enquadrada a empresa que esteja irregular no Cadastro Fiscal do Estado ou tenha débito com a Fazenda Estadual. Também está impedida a que estiver irregular ou inadimplente com parcelamento de débitos fiscais ou tenha passivo ambiental.

Por Laura Ignacio | De São Paulo

Fonte: Valor Econômico (10.03.2014)

DECRETO Nº 44.636 DE 06 DE MARÇO DE 2014

DISPÕE SOBRE TRATAMENTO TRIBUTÁRIO ESPECIAL PARA INDÚSTRIAS DO SETOR ALIMENTÍCIO, E DÁ OUTRAS PROVIDÊNCIAS.

O GOVERNADOR DO ESTADO DO RIO DE JANEIRO, no uso de suas atribuições constitucionais e legais, tendo em vista o que consta do Processo nº E-11/003/234/13, e

CONSIDERANDO que o Estado do Rio de Janeiro tem, atualmente, parte considerável de sua demanda por produtos alimentícios atendida por produção de outros estados, deixando de gerar emprego e renda em seu território.

DECRETA:

Art. 1º - O estabelecimento industrial do setor alimentício que realizar operações de saída com mercadorias de sua produção e constantes dos Anexos I , II e III deste Decreto, poderá utilizar um Tratamento Tributário Especial de acordo com o estabelecido nos artigos deste Decreto.

Art. 2º - Fica concedido ao estabelecimento de que trata o artigo 1º deste Decreto, diferimento do ICMS nas seguintes operações:

I - importação de máquinas, equipamentos, peças, partes e acessórios destinados ao seu ativo fixo;

II - aquisição interna de máquinas, equipamentos, peças, partes e acessórios destinados ao seu ativo fixo;

III - aquisição interestadual de máquinas, equipamentos, peças, partes e acessórios destinados ao seu ativo fixo, no que se refere ao diferencial de alíquota;

IV - importação de matéria-prima e outros insumos destinados ao seu processo industrial, exceto material de embalagem;

V - aquisição interna de matéria-prima, outros insumos e material de embalagem destinados ao seu processo industrial, exceto energia e água.

VI - na hipótese de o estabelecimento industrial ser produtor de sal refinado, fica concedido também o diferimento do ICMS nas operações de aquisição interna de gás natural.

§ 1º - O imposto diferido na forma dos incisos I a III será de responsabilidade do adquirente e recolhido no momento da alienação ou eventual saída dos respectivos bens, tomando-se como base de cálculo o valor da alienação, não se aplicando o disposto no art. 39 do Livro I do Regulamento do ICMS (RICMS/00), aprovado pelo Decreto nº 27.427, de 17 de novembro de 2000.

§ 2º - O imposto diferido na forma dos incisos IV a VI será pago englobadamente com as saídas dos produtos, não se aplicando o disposto no art. 39 do Livro I do Regulamento do ICMS (RICMS/00), aprovado pelo Decreto nº 27.427, de 17 de novembro de 2000.

§ 3º - O diferimento na forma dos incisos I e IV só se aplica às mercadorias importadas e desembaraçadas pelos portos e aeroportos fluminenses.

Art. 3º - Fica concedido um crédito presumido de ICMS nas operações de saída de que trata o artigo 1º deste Decreto, de forma que a incidência do imposto nestas operações resulte em:

I - 4% (quatro por cento) para as mercadorias listadas no anexo I;

II - 3% (três por cento) para as mercadorias listadas no anexo II;

III - 2,5% (dois e meio por cento) para as mercadorias listadas no anexo III;

IV - 2% (dois por cento) para as mercadorias listadas nos anexos I, II e III quando se tratar de operação de saída interestadual, considerada não nacionalizada e cuja alíquota normal de destino seja 4% (quatro por cento).

§ 1º - Nos percentuais referidos nos incisos I a IV do caput deste artigo, já está incluída a parcela de 1% (hum por cento) destinada ao Fundo Estadual de Combate à Pobreza e às Desigualdades Sociais-FECP, instituído pela Lei nº 4.056, de 30 de dezembro de 2002.

§ 2º - Na hipótese de extinção do FECP, permanecem os percentuais referidos nos incisos I a IV do caput deste artigo.

§ 3º - O valor do crédito presumido será o resultado da diferença entre o valor do ICMS próprio do estabelecimento, destacado na nota fiscal de saída da mercadoria, e o valor resultante da aplicação dos percentuais referidos nos incisos I a IV do caput, sobre a base de cálculo do ICMS próprio.

§ 4º - O valor do ICMS próprio destacado na nota fiscal de saída interna deve ser calculado de acordo com a alíquota de 12%.

§ 5º - Para a utilização do crédito presumido concedido por este artigo devem ser estornados os créditos de operações anteriores.

Art. 4º - Para se enquadrar no Tratamento Tributário Especial de que trata este Decreto, o contribuinte deverá apresentar o pleito à Companhia de Desenvolvimento Industrial do Estado do Rio de Janeiro-CODIN, através do preenchimento de Carta Consulta, de acordo com modelo por esta fornecido.

§ 1º - O pleito será analisado pela CODIN, e posteriormente submetido à Comissão Permanente de Políticas para o Desenvolvimento do Estado do Rio de Janeiro - CPPDE, instituída pelo Decreto nº 34.784, de 5 de fevereiro de 2004, para deliberação.

§ 2º - Na hipótese de deferimento pela CPPDE, o contribuinte deverá firmar Termo de Acordo com a Secretaria de Estado de Fazenda e a Secretaria de Estado de Desenvolvimento Econômico, Indústria, Energia e Serviços, podendo utilizar o Tratamento Tributário Especial a partir do 1º dia do mês subsequente ao da assinatura.

Art. 5º - Não poderá ser enquadrado no Tratamento Tributário Especial de que trata este Decreto, o contribuinte que:

I - esteja irregular no Cadastro Fiscal do Estado do Rio de Janeiro;

II - tenha débito para com a Fazenda Estadual, salvo se suspensa sua exigibilidade na forma do art. 151 do Código Tributário Nacional;

III - participe ou tenha sócio que participe de empresa com débito inscrito na Dívida Ativa do Estado do Rio de Janeiro ou com inscrição estadual cancelada ou suspensa em consequência de irregularidade fiscal, salvo se suspensa sua exigibilidade na forma do art. 151 do Código Tributário Nacional;

IV - esteja irregular ou inadimplente com parcelamento de débitos fiscais de que seja beneficiário no Estado do Rio de Janeiro;

V - tenha passivo ambiental não equacionado junto aos órgãos estaduais competentes.

Art. 6º - O contribuinte enquadrado deverá realizar a contratação de mão-de-obra, preferencialmente, através do Sistema Nacional de Emprego-SINE.

Art. 7º - Este Decreto vigorará por 10 (dez) anos, contados a partir da data de sua publicação e somente se aplica ao ICMS próprio devido pelo contribuinte.

Art. 8º - Este Decreto entrará em vigor na data de sua publicação, revogadas as disposições em contrário.

Rio de Janeiro, 06 de março de 2014

SÉRGIO CABRAL

ANEXO I

LISTA DAS NCMS ABRANGIDAS PELO BENEFÍCIO

Crédito Presumido nas saídas, de forma que a carga tributária seja equivalente a 4%

ANEXO II

Crédito Presumido nas saídas, de forma que a carga tributária seja equivalente a 3%

ANEXO III

Crédito Presumido nas saídas, de forma que a carga tributária seja equivalente a 2,5%

Fonte: Diário Oficial do Estado do Rio de Janeiro (07.03.2014)

Veja mais >>>

13/02/2026 11:10 - Empresas devem enviar dados do Relatório de Transparência Salarial até 28 de fevereiro13/02/2026 11:10 - Disponibilização não autorizada de dados pessoais não sensíveis em cadastro positivo não gera dano moral presumido

13/02/2026 11:09 - TRT3 - Justiça do Trabalho reforça que terça-feira de Carnaval não é feriado nacional e que não é devido o pagamento em dobro pelo trabalho nesse dia

13/02/2026 11:09 - Com a decretação da falência, valor de ativos alienados na recuperação passa a integrar a massa falida

13/02/2026 11:08 - TST fará audiência pública sobre aumento de jornada em atividades insalubres

13/02/2026 11:08 - TRT-RJ publica edital com oportunidades de acordo em execuções trabalhistas

13/02/2026 11:07 - STJ - Tribunal não terá expediente na segunda e na terça-feira de Carnaval

13/02/2026 11:07 - Atendimento é suspenso nas unidades do TRT-2 durante o carnaval; expediente no Ed. Sede encerra-se mais cedo na sexta (13/2)

13/02/2026 11:06 - TRT3 - Expediente durante carnaval fica suspenso no TRT-MG

13/02/2026 11:06 - Quarta-feira de cinzas (18) é ponto facultativo até as 14h no TST

13/02/2026 10:55 - Confira o expediente do TRF1 durante o feriado de Carnaval

12/02/2026 13:57 - TST homologa convenção coletiva dos aeroviários que assegura adoção da escala 5x1

12/02/2026 13:56 - Tanque de diesel usado para abastecer gerador de emergência em compras não dá direito a adicional de periculosidade

12/02/2026 13:55 - Acordo com quitação geral impede a gestante de pedir indenização por estabilidade em nova ação

12/02/2026 13:55 - Ação repetida: Aplicada multa por litigância de má-fé ao trabalhador que ajuizou ação com pedidos repetidos e já apreciados em ação anterior